博士蛙授权品牌风光不再:三连跳后 跌下神坛

欧洲股神安东尼·波顿的头衔或许很难保住了,曾经被他视为心头之好的博士蛙国际已成为了他兵败新兴市场的最大负面案例。距离博士蛙2012年3 月停牌至今已超过2年半时间,何时复牌至今仍无定数,博士蛙日前披露了未经审核的2011年度至2013年度相关财务资料显示,难看的财务数字或将进一步 把包括安东尼·波顿在内的诸多明星投资人推入巨亏的深渊。

博士蛙董事局主席、总裁钟政用曾在上市后不久举行的战略升级发布会上提到,博 士蛙从无到有,先是完成了从产品到品牌,包括从自有品牌到授权品牌的第一次升级,接着完成了从品牌到渠道的第二次升级,两次产业升级之后,完成了与国际资 本市场的对接,成功作为“儿童消费品第一股”在香港主板上市。

现实是,博士蛙在完成三连跳后并没有让自己成功登顶,相反却栽了大跟头。

布局产业链的野心

钟政用几十年来的职业生涯一直在做同一件事,就是树立一个中国的品牌,而博士蛙的发展可谓是实践其品牌理想的一个载体。

头顶“中国儿童消费品第一股”光环的博士蛙在2010年港交所公开发售之时获得高达485倍的超额认购,当时公司就表态,将利用上市募集的资金优势及过 往业务发展的基础继续推广和扩大在全国百货商场、商业街及大型购物中心的直营零售网络。按照计划,上市所募资金的40%约8.36亿港元将用于在2010 年至2014年5年期间开设新的零售店。

然而,博士蛙的野心不仅于此。博士蛙在招股说明书中提到,博士蛙采用整合的业务模式,参与产品 生命周期的主要环节,如产品设计开发、品牌营销管理、销售网络开发和运营以和销售及推广等。钟政用要做的是打通整个婴童消费的产业链,以此来扩大博士蛙在 中国儿童消费品领域的发展优势。

但一位童装企业的销售经理曾向记者坦言,博士蛙的这种运营模式存在很大问题,其全产业链模式风险很大,在任何环节都很难取得绝对优势。

在国外的童装市场,很少有博士蛙这样的全产业链企业。他表示,以家电市场为例,苏宁、国美,皆没有从事家电生产以及品牌营销。企业很难掌控全产业链,博 士蛙模式在任何环节都无法做到专一,即便在初期可以迅速占领市场,提升销售业绩,但是扩张到一定程度必然会遭遇瓶颈,而且风险极大。另一方面,由于全产业 链成本很高,很容易导致资金链断裂,其库存消化也会面临很大困难。

或许一语成谶。根据财务资料,博士蛙2011年度至2013年度的收 入呈直线下降,从2011年度的18.14亿元暴跌到2013年度的4.43亿元,后者仅为前者的24%。而这3年间博士蛙的净亏损分别达到3.5亿元、 8.49亿元及5.57亿元。更糟糕的是,截至2013年底,博士蛙账面上只躺着区区3088万元的现金及现金等价物。

一位熟悉博士蛙的婴童行业业内人士私下告诉记者:“博士蛙本身的注水成分太大,前期为了销售额和市场利润过度包装,但目前公司的发展情况使得要继续维持此前这种局面的成本已越来越高。”在他看来,眼下这一系列悬殊的数字更多的是其现状的真实反应。#p#副标题#e#

关店求生

一家企业在历经创业的艰辛迈过上市公司的门槛时是其最强大的时刻,但也可能是最危险的时刻。

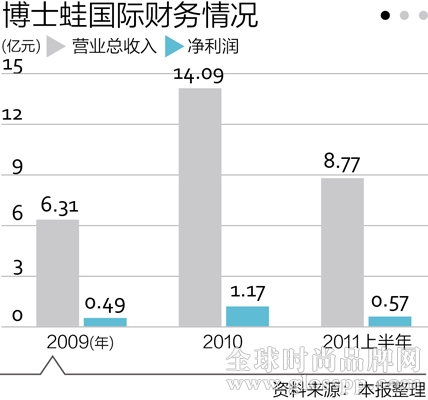

推广和扩大零售网店的布局确实曾一度给博士蛙带来漂亮的财务回报。博士蛙在2010年业绩猛增,收入比上年增长123.5%至14.08亿元,股东应占 利润增长106.9%至2.51亿元。一位博士蛙曾经的供货商告诉记者,博士蛙一直大力发展分销商,鼓励他们开店,为此还把赊账期拉长,甚至不计租金成本 开店扩张。

然而,销售网络的扩张使得管理体系变得庞大,导致销售费用、管理费用大幅增加。根据博士蛙最新财务资料上提供的数据,租金及 物业费用在2013年已达到1.25亿元,占到了当年经销及销售开支总额的33%。在2011年,这一比例仅约为22%。而3.78亿元的经销及销售开支 更是占到了去年全年收入的85%。

一位在线上做品牌纸尿裤的企业负责人告诉记者,以前在线下开店只要找好位置就会有人流,但现在线下开店的主要房租成本居高不下,而且即便店开了根本没有人来。据他透露,一些线下门店的房租成本普遍占营业额的三成以上。

而博士蛙的这一数字也远高于业务相类似的同行企业。同样以服饰起家的森马服饰(002563.SZ),现主业以休闲服饰和童装为主。记者对比了森马服饰2013年的财务数据发现,森马服饰去年的销售费用较2012年下降了13.27%,占收入的比重仅为12.63%。

今年7月,曾有报道称博士蛙在上海的多家门店员工遭遇长达3个月的工资连续拖欠,且很多人公积金与养老金也未正常得到缴纳,“空白期”长达1年之久。近 日,记者再次向博士蛙门店员工询问时,给的回复是欠薪问题依旧没有解决。“公司现在表态说不会赖我们的工资,但也明确表示拿不出钱,我们也没办法。”一位 员工告诉记者。

而这或只是冰山一角,更大范围的影响正在发酵。博士蛙方面承认,已在陆续关停业绩表现不佳的直营零售门店。从直观数据上 来看,其零售网络从2009年12月31日的890家增加至2010年12月31日的1555家。而在其顶峰的2011年,截至当年年底则有包括百货品牌 专柜、街铺专卖店、博士蛙365生活馆在内的零售终端共计1734家。但截至去年年末,其终端销售渠道已缩减至813家,仅为鼎盛时期的47%。

“博士蛙由于前期摊子铺得太大,不计成本地疯狂开店,现在面临的财务压力巨大,关店是意料之中的事情。”一位不愿意透露姓名的婴童行业业内人士告诉记者。

博士蛙在最新公布的公告中提到,自2010年起集团在中国各地大幅度开设零售门店,并做了大量投入用于门店的装修、道具及相关设备配置。但现今随着对零售门店做出关停等调整,对净值约为4798万元的固定资产做了报废处理。

原本打算用规模来赌利润的博士蛙却输在了现实上,规模效应没有带来正向的现金流入,相反却积累了大批的库存。博士蛙在最新公布的公告中提到,由于 2012年起中国零售行业特别是服装业开始持续疲软,故集团零售门店拓展及销售目标未能实现预期,旗下各品牌产品出现大量库存积压。

截至2013年年底,博士蛙实际库存净值仍有3.63亿元,占到了当年总资产的47.3%。而同年森马服饰的存货仅占到总资产的9.49%。在此之前的2012年博士蛙的库存达到其历史新高4.99亿元。

此外,记者发现,近两年来,博士蛙应收账款远高于销售收入。截至去年年底,博士蛙应收贸易款及其他应收款约为7.39亿元,但去年的收入远低于这一数 值,仅为4.43亿元。同样的,2012年博士蛙的应收贸易款及其他应收款高达9.27亿元,但当年的收入仅为8.5亿元。

“应收账款如此之高可能有多种原因,商品严重滞销导致无法回款或是下游的经销商对公司有绝对的主控权,故意拖欠货款。”一位从事财务工作的人士告诉记者,“还有一种原因就是通过向经销商压货,以此来虚增收入,从而抬高利润。”

这一说法与此前一位经销商的说法不谋而合。#p#副标题#e#

授权品牌风光不再

坏消息还在接二连三,博士蛙在最新的公告中还坦陈,部分获授权的第三方经销商也停止了与博士蛙的业务往来,同时集团陆续停止授权品牌的业务,逐步关停了授权品牌零售门店。

为此,记者实地走访了博士蛙在上海的部分门店。在上海某一大型购物中心的儿童用品楼层,博士蛙原本在该楼层租下了多个不同位置的柜台,分别经营包括博士 蛙、Baby2、哈利波特、网球王子和NBA品牌,而后三者皆为博士蛙通过获得授权经营的品牌,而这些授权品牌也是博士蛙整个集团服饰业务销售贡献的主力 军。

然而,当记者近日再度来到这家购物中心时发现,后三者的专柜已悄然撤离。记者询问了博士蛙柜台的营业员,她告诉记者,早在今年年初就已经没有这些相关授权品牌的服饰销售了。“公司跟他们的合作结束了就撤走了。”她告诉记者。

在其他门店,记者也看到了相类似的场景,授权品牌的服饰已从博士蛙门店全线下线。

博士蛙在鼎盛时期曾获得的童装品牌授权包括哈利波特、网球王子、NBA、巴塞罗那、尤文图斯、曼联、巴布工程师及托马斯和他的朋友们,而这也是当时被钟政用一直津津乐道的。

钟政用曾在上市前接受记者采访时聊到,从2006年开始他引入了哈利波特、网球王子品牌,将西方文化、日本动漫的元素整合开发后一举获得了成功。“当时 拿下NBA(授权)之后,要想再谈其他欧洲品牌就没问题了。包括NBA、网球王子、哈利波特的儿童服饰方面的授权,我们都是唯一的代理方。”钟政用自豪地 表示,“打通品牌授权,就好比我们站在巨人的肩膀上发展了。”

但眼下,博士蛙及其附属子公司与品牌授权商的诉讼或仲裁程序还没结束,其 中就包括了NBA Hong Kong Operations Limited和NBA Sports and Culture Developmeng(Beijing)Co.,Ltd与博士蛙及恒隆国际集团有限公司、上海博士蛙的仲裁。

在博士蛙的上市文件中也承认,集团的较大部分收入依赖授权品牌,若相关授权届满到期后不能重续该等授权或是授权费大幅增加,集团的业务、财务状况及经营业绩将受到重大不利影响。

钟政用曾向记者透露,早在1996年为了树立博士蛙品牌,当时想以卡通片的形式推广,出资1000万元发动动漫产业人才打造中国动漫电影,但由于国内没 有很好的创意人才,最终这个想法并没有成型。但钟政用却没有就此放弃这个念头,他曾向记者肯定地表示,自己一定要找最好的导演与最好的制作团队来拍一部以 博士蛙为主体的动漫影片。现今,不知他的这个愿望何时可以实现。