别忙着唱衰中国奢侈品市场 调整过后好时光还会来

收缩门店数量、调整价格、提供优质的个性化服务…这些都是奢侈品牌在后调整时代拿出的新策略,奢侈品的未来主场还将是在中国。

对于奢侈品牌来说,中国似乎再也不是那个可以让它们春风得意的市场。

从2015开年至今的6个多月来,奢侈品牌放缓新开门店的速度、调价、甚至降价已经屡见不鲜,包括Hermès、Gucci、Prada、Burberry在内的奢侈一线阵营品牌都进入疯狂折扣季。而特卖会上,往日矜持万分的奢侈品如同超市的货物一样紧紧码放着。

6月,Gucci的母公司开云(Kering)集团反省它在中国市场实施多年极速扩张战略。原因在于Gucci的表现“欠佳”,今年第一季度销售表现低于预期,整体销售额同比下降7.9%,其中亚太地区同比减少10%。

但如果认为“奢侈品在中国也卖不动了”,我们可能不会同意这种说法。因为这将会是奢侈品牌的一次调整,在这之后,好时光仍将继续。

奢侈品公司已经得到了足够的时间想好怎么调整

今年1月,咨询公司贝恩发布的《2014年中国奢侈品市场研究报告》就显示,全年销售额首次出现-1%的负增长。但事实上,从反腐政策出台和中国经济增长放缓至今,奢侈品在中国市场的走弱已经持续了将近两年的时间,这给了奢侈品公司足够的应对时间。

2012年前后的那三年是奢侈品牌在中国的好时光,在奢侈品集团开云集团亚太区地产总监Riza Silva的回忆中,当时因为行情太好,旗下的品牌只管开店就行。但美林证券在一份6月30日发布的报告中认为,“中国市场增长放缓,整体无法恢复到2011-2013年巅峰状态”。

“小伙伴们较往日会更加关注奢侈品市场的行情,因为这两年大环境确实不好了,所以有了警觉意识,跟boss吃饭时他们就建议大家多看看商业新闻。”一位不愿透露姓名的LV中国员工对界面新闻说。

为了控制成本,奢侈品牌放弃了“只管开店”的做法。根据贝恩的统计,2014年大部分的奢侈品牌新开门店的数量都大大少于2013年。但与此同时,注重形象的奢侈品牌并没有缩减对新开的门店的装修预算。另外一位供职于LVMH集团的员工对界面新闻记者称,“数量上会有控制,但开一家毕竟就要保证一家的水准,预算基本上没有发生变化”。

这些新开的门店将会去哪里?一线市场日趋饱和,但二线市场的机会正在招手。

中国顾客厌倦了常见的大牌,非第一梯队品牌机会来了

贝恩在2014年的奢侈报告调查中,问“相比传统大牌(路易∙威登、古驰、普拉达等),您会在未来三年更多尝试购买新兴的奢侈品牌吗?”有44%的受访者选择了“非常同意”,38%选择了“同意”。中国消费者对常见奢侈品牌兴趣的下降,对奢侈品集团旗下的二、三梯队品牌来说,则意味着新机遇。

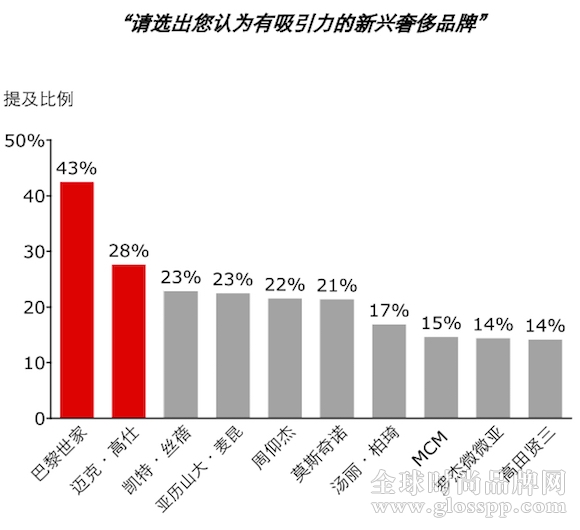

而对于另一个问题“请选出您认为有吸引力的新兴奢侈品牌”,答案的前五位分别为巴黎世家、Michael Kors、Kate Spade 、Alexander McQueen和Jimmy Choo。

在开云集团公布的第一季度业绩报告中成为闪光点的Saint Laurent Paris也应当属于其中之一。Saint Laurent Paris至今仍旧没有中文官网,在中国11座城市仅开设了13家店铺,仍然有非常大的开发空间。

资料来源和图表来源:贝恩咨询

即使在奢侈品知识不如一线城市丰富的二线城市,非第一梯队品牌的机会同样丰富。

和一线城市相比,成都消费者对奢侈品的认知大多还停留在Gucci、LV等最知名的品牌上。“像Gucci、LV已经在成都生根了很多年,很多市民都比较熟悉。很多新品牌,他们并没有怎么听过,自然也不清楚纪梵希和Gucci有什么不同。”睿意德高级总监孙强对界面新闻说。

进入成都市场后,所有品牌都在试图吸引消费者注意力,但在孙强看来,轻奢品牌在教育新兴市场方面做得尤为出色——由于最先接受新品牌的往往是年轻人,但他们的消费能力稍 低,所以像Michael Kors这样的轻奢品牌,虽然它进入成都的时间不长,但认知度却比部分奢侈品牌要好。

奢侈品牌随着高端购物中心向二线城市渗透

如果你有留意零售行业的新闻,可能会知道成都已经成为了奢侈品牌的新宠儿。连卡佛在这座西南城市开出了内地第三家门店,卡地亚在这里办回顾展,Dolce & Gabbana一口气在新开的IFS租下了800平方米的面积。“渠道下沉”对奢侈品牌已经不是新话题,奢侈品牌在中国的渠道得以下沉,某种程度得归功于商业地产的扩张。奢侈品牌对购物中心的软硬件条件要求颇高,而这些年开发商在二线城市兴建的高端购物中心越来越多。

除了成都,武汉是另外一个大兴土木建造购物中心的二线城市。世邦魏理仕(CBRE)近日发布的《全球购物中心开发最活跃城市》报告显示,在全球十大最活跃在建购物中心市场排名中,中国占据9席。武汉取代去年的成都,成为全球新建购物中心最活跃的城市。

有了这样多的高端购物中心,就需要有品牌来填满空铺。孙强回忆说,这些大型的商业地产和品牌真正开始考虑大规模入驻成都是在2008年前后,当时第一家万达广场开业。2010年后,凯丹广场、世界最大的单体建筑环球中心、紧接着是然后来自香港的九龙仓和太古里。

作为高度依赖商业地产的行业,奢侈品随着后者的渗透将销售脉络延展至二三线城市。连卡佛是最为典型的例子——它和成都IFS的开发商香港九龙仓集团一同为吴光正家族所有。因此,连卡佛的扩张步伐和九龙仓的开发路径保持着一致。

但是,二三线经济支柱通常较为单一,出现经济波动时受打击明显,奢侈品牌在这里开店同样要面临更大的风险。2014年底,LV“出于公司运营调整” 关闭了位于内蒙古呼和浩特的的门店。这一中国第33家门店于2010年开业时,正逢当地矿业井喷和房地产暴涨。但随着一波资本热潮过去,这家LV店也完成了使命。

减税、降价……这一系列动作都在把中国顾客唤回国内

中国消费者通常是在海外市场扮演着奢侈品行业救世主的角色——看好就爽快结账,一买就好几个。而他们中有的是真正的游客,有的则是职业的海外代购。据中国国际旅游交易会统计,中国出境游客数量在过去10年中增长了3倍,随之而来的境外奢侈品支出疯长了16倍。

奢侈品在中国和欧洲之间的巨大价差是引发海外购买奢侈品的重要原因。进口商品的定价往往取决于汇率浮动、税收、进口费用、运输成本等市场经济环境因素。受上述收费影响,奢侈品在中国的售价普遍比法国贵40%。

原本应该在中国发生的奢侈品消费,被极大地分散到了海外市场。对于奢侈品牌来说,这是个麻烦——当它们登记购买客户信息时,得到的往往是虚构的姓名、地址,无法对客户进行进一步分析;而另一方面开在国内的门店越来越像试衣间,投入的市场推广费用就像打了水漂。

为了唤回中国消费者,Chanel率先在今年3月起“平衡全球售价”,调低中国市场价格,降幅达到20%。随之相应的有LVMH旗下的腕表品牌宇舶和泰格豪雅,以及历峰集团的卡地亚等等。

有利于留住中国消费者的消息接踵而至,中国财政部今年5月25日发布降低关税政策:从6月1日起,中国将降低部分服装、鞋靴、护肤品等日用消费品的进口关税税率,平均降幅超过50%。消息公布之后,很快雅诗兰黛集团也宣布旗下品牌的部分高端产品降低在中国的售价。

“降低关税对于奢侈品公司来说肯定是个利好消息。它们在中国将更有价格竞争力,同时对于想进入中国的品牌来说,他们会对这个市场更有兴趣。”法国巴黎银行奢侈品分析师Luca Solca在回复界面新闻的邮件中称。

根据贝恩的统计,2014年,一共有高达70%的中国奢侈品消费都是通过出境购买和海外代购完成。可以推测的是,在降低中国零售价之后,一部分消费者将会回流。

年轻人正在形成新的购买力

除了汇率、价差等原因,奢侈品行业在中国经济增速放缓以及“反腐倡廉”的持续影响下步调变慢,各个产品条线所受的冲击不尽相同。LVMH内部人士透露,集团受影响最小的是化妆品,毕竟使用化妆品和保养品是习惯性的消费;其次是时装;珠宝手表则是重灾区。

LVMH腕表部门负责人Jean Claude Biver今年年初在接受彭博社采访时称,2014年LVMH在中国高端腕表市场下滑了20%。但他预计随着高端客户的需求回升,2015年的奢侈腕表市场将趋于稳定。给这位腕表界老将带来信心的首先是中国暴增的中产阶级人数,“中国的中产阶级人数比法国和德国两个国家人口加起来还多,他们将有助于刺激腕表行业的复苏。” Biver说。

不仅如此,LVMH旗下的腕表品牌泰格豪雅(Tag Heuer)还试图通过签约邓紫棋、李易峰等新生代叩开中国千禧一代市场。泰格豪雅大中华区市场总监Laurien Lee曾在接受界面采访时说:“现在市场看起来比较弱,但从市场策略而言,是发力的最好时机。”

收缩门店数量、调整价格、提供优质的个性化服务……这些都是奢侈品牌在后调整时代拿出的新策略。或许就像《奢侈品战略》一书的作者Jean-Noël Kapferer所说,“眼下最紧迫的是重新构筑起供需关系。奢侈品的未来主场还将是在中国。”