中国内衣2000亿大市场暴露三大危机!

中国的内衣市场是一个超过2000亿的大市场,玩家众多,竞争激烈,呈现出市场集中度低、增长迅速的特点。本文将通过6000字,向你讲述:

1.中国内衣市场有多大,辉煌之下暴露哪三大危机?

2.内衣行业的玩家有哪些模式?时装化内衣为何玩不转新趋势?

3.解决问题的关键环节与新机遇

2000亿大市场暴露三大危机

内衣,主要指穿在里层的服装,通常是直接接触皮肤穿着,是人们必需的服饰之一。广义上,内衣包括文胸、内裤、塑身衣、保暖衣、运动内衣、泳衣、睡衣、家居服、浴衣等;狭义上,内衣通常指文胸、内裤和塑身衣等。

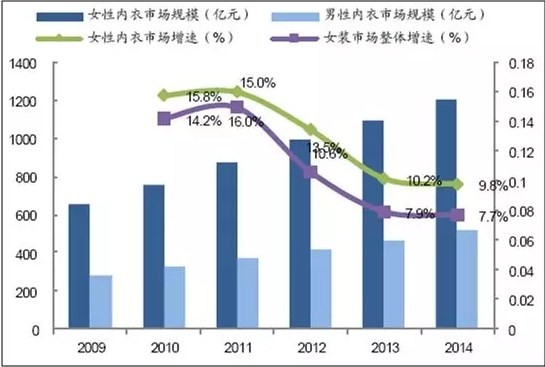

根据Euromonitor统计数据,2017年中国内衣市场规模会超过1700亿元。根据Frost&Sullivan统计数据,2013年中国的广义内衣市场规模为1944亿元,复合增速14.4%。综合各种信息来源,目前中国内衣市场是一个超过2000亿的大市场。

内衣销售收入变化(来源:产业信息网)

而女性内衣占比达到市场整体的60%-70%,没有周期性,市场容量稳步增长,是内衣厂家的重要竞争阵地。

男女内衣市场规模对比 (来源:产业信息网)

在女性内衣中,涌现了都市丽人、爱慕、汇洁集团等本土内衣巨头。其中,都市丽人、安莉芳、黛丽丝、维珍妮等公司已实现港股上市,而汇洁集团作为内地内衣第一股于2015年6月挂牌深交所。

然而,2016年中期,内衣行业接连爆发业绩危机,让人开始重新审视这个“金牌行业”所面临的困局。

危机1:营收危机,利润下降

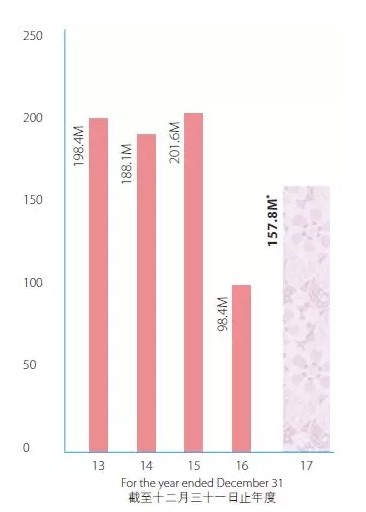

2016年,内衣巨头安莉芳利润首次出现腰斩。其当年营业收入为22.16亿港元,同比下跌12.61%;毛利水平也随之爆降,2016年净利润同比暴跌51.18%,2017年并未恢复之前水平。

安莉芳2017年净利润年报数据

同年,都市丽人营业收入降低10.2%,而净利润爆降55%。

而香港维珍妮作为全球最大的内衣制造商之一, 2017年息税前利润也首次出现大幅下降。公司解释,系其投产越南新产能造成。然而观察其营业收入,能够看出内衣订单在不断地削减。

危机2:库存危机

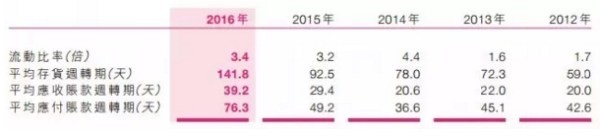

都市丽人2016年存货周转率

都市丽人凭借发达的分销网络抢占了大众市场,是国内市场份额最高的品牌。然而从其2016年的报表看,平均存货周转期由2015年的92.5天骤升至141.8天,存货存量近12亿人民币,占到资产总值的30%。

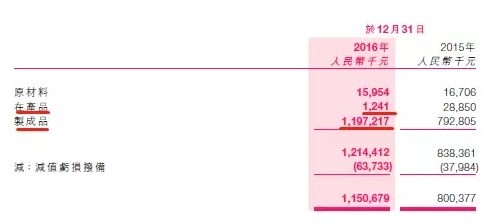

2016年都市丽人财务数据 单位(千元)

其他企业也存在不等的库存风险:汇洁2017年存货期末余额5.59亿,占总资产比例24%,其中大部分存货为库存商品;安莉芳存货期末余额6.5亿,占总资产18.75%。

2017年汇洁库存商品

危机3:门店锐减

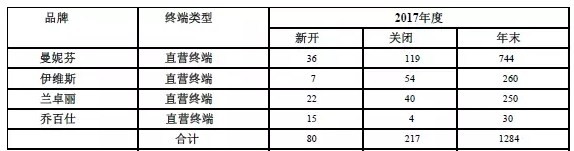

从汇洁集团2017年报上看,其业务逐渐向电子商务及经销渠道转移,占其收入60%以上的直营渠道终端店呈现不断缩减的趋势。

汇洁集团门店变化

而都市丽人门店危机更为严重,2016年门店净总数下降958家,占其总门店数的11%。

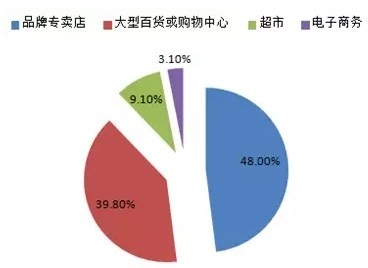

让我们来观察内衣产业的主要销售渠道:

女性内衣销售渠道分布(来源:产业信息网)

从数据上看,线下渠道仍然是内衣的主要消费场景,为何个大品牌的线下的份额却在不断流失?货为什么卖不动、销售端又出现了哪些问题?让我们从内衣时装化模式入手,探寻如今内衣产业困局产生的原因和解决方案。

三大模式、两大趋势

内衣是一个对应着“外衣”的大概念,细分之下,存在着女性内衣、男性内衣、保暖内衣、泳衣、睡衣、家居服等多个子品类,很难按照细分市场一一道来,但如果从内衣品牌的定位和战略切入,现有的品牌不外乎三种大方向:

1. 产品流通为主的日用品模式

可以说,改革开放后中国内衣产业由此发家,从供应链中走出了三枪、宜而爽、AB等日用内衣服饰巨头,依靠高性价比、渠道下沉抢占了大众市场。通过超市流通的一部分女性文胸产品也采用了这种模式,以日用品的方式进行售卖。

但是,过多的入场玩家提高了竞争成本,利润十分微薄。面对迅速缩小的需求和高度同质化的市场,部分形成了品牌意识的头部厂商早已谋求转型。

2. 功能点打造差异化的保健品模式

在早期AB、三枪等企业垄断下,部分品牌依靠“塑性”“抗菌”“保暖”等特殊功能定位抢占市场,如美体内衣起家的“婷美”、主打保暖内衣的“北极绒”,老牌的“三枪”“AB”等随即跟上,都通过功能性爆款的打造形成了品牌区分度。而电视广告轰炸和保健品式营销,让品牌在定价上能够收取更高的品牌溢价。

可以说,这一波内衣品牌已初步具备品牌意识与营销意识,形成了中国内衣领域第一波消费升级。但当市场回归理性时,概念战迅速降温,让市场在05年后陷入低价倾销、大量玩家退场的寒冬。

3. 女性内衣主导的时装模式

90年代,黛安芬、华歌尔等外企的入局早已将时装化的运营模式引入女性内衣,同一时期,欧迪芬、爱慕等国产品牌从一二线城市起家,都市丽人、依曼丽等品牌选择从三四线城市包抄,通过建立单品牌门店和服务升级,为中国女性提供了时装化的款式和高频的上新。

时装领域是三种模式中的最高层级,也是我们今天探讨的困局中的企业采取的模式。要想理解女士内衣发展趋势,必须先理解内衣与时装的紧密关联。

内衣文化的起源就与时尚息息相关。文艺复兴时期,以意大利为时尚中心,服饰整体追求罗马服装的自然舒适风潮,这时的女性为了在宽松的服饰下消除曲线,胸部只用布片简单包裹。进入16世纪文艺复兴后期,在古板的西班牙宫廷风格影响下,服饰风格转向拘束,为了更好地配合外穿服装的定型,出现了裙撑和长款束腰,以将女性胸部压扁为美。

实际上,能够托起乳房的内衣直到18世纪后期才出现,这一阶段正值低胸露乳的洛可可时尚横行欧洲。由鲸鱼骨、藤条和牛皮制作而成的胸衣,让女士在追求美的同时必须忍受极大的痛苦。

19世纪初的帝政时期,因为服饰短暂地回归到宽松舒适的风格,束胸和裙撑消失了一段时间。但这股风尚并未持久,很快强调身体线条的紧身裙又重新占据上风。到了19世纪末,对细腰丰乳的畸形审美愈演愈烈,已经严重影响女性健康。

19世纪末,束腰之风愈演愈烈

20世纪初,妇女解放思潮下,宽松时髦的现代直筒裙出现,内衣变成了“小背心”。1914奶奶,为了更好地配合舞会服装,美国名媛Caresee Crosby发明了一种新型内衣,1944年,S.H. and Company发明了女性胸罩尺寸测量法,逐渐形成现在的内衣体系。

所以,在整个内衣发展脉络中,可以清晰地看到一条主线:内衣体系随外衣体系变化而发展——每出现一种新的服饰风尚,就会产生相应的新型内衣。

如今中国大众熟悉的女士内衣,是从欧美传入、产生于上世纪六七十年代、为适应T-shirt穿着场景的T-shirt bra,其特点是:以棉为主要材质、厚模杯,能够在T恤下隐去痕迹。随着外衣穿着越来越多样化,这种单一的穿着习惯其实正在全球范围内衰落。

内衣制造商维珍妮2016年的业绩滑铁卢,很大程度上源自于其最大客户、维秘母公司L.Brand的订单大批削减。虽然很快进行业务调整,但综合17年报表,维珍妮的胸杯及其他模压产品销售规模已经缩水近一半。维珍妮在2017年报中解释道:來自胸杯客戶的訂單少於預期。

其实,21世纪以来外衣并没有出现体系性的变化,但由于互联网的发达,时尚已经变成一种大众表达。以往顶级的外衣、内衣时尚开始影响其大众消费(尤其是年轻群体),内衣体系也正在酝酿着变革。纵观全球,内衣穿着存在着两大趋势:

1.内衣外穿化

2. 解决舒适刚需:尺码细分化,版型科学化

丰富的理论研究与市场案例,已论证粗暴的工业放码式生产极大地影响了女性内衣穿着的舒适感。

内衣的尺码是多种胸围和罩杯的组合,在中国,为满足大众需求,至少需要十几个尺码,生产难度和库存管理难度都远超普通服饰企业。因此,为便利生产很多企业采取以75B为标准尺码进行研发,再根据75B的版型进行粗暴工业放码;而为了减缓库存压力,内衣厂商普遍只维持最少的尺码数量(12-15个)。其实,这远不能满足人体的多样化。

而在前端,内衣产业整体以销售为导向:前端销售目的在于消化库存,消费者难以挑选到合适的尺码;而后端生产以前端销售作为参考,陷入低创新、粗放化的死循环。

随着体系化的胸型管理知识的普及,有了精细化需求的消费者开始自发从新兴品牌及海外品牌寻求解决方案。就这样,在大批量、规模化的生产方式下,一旦前端销售停滞,就会在后端造成大量的库存积压。

解决方案与前景展望

两大趋势围攻下,倒逼厂商从供应端和销售端进行改良。内衣,本来就是以研发和销售能力为主导的生意。

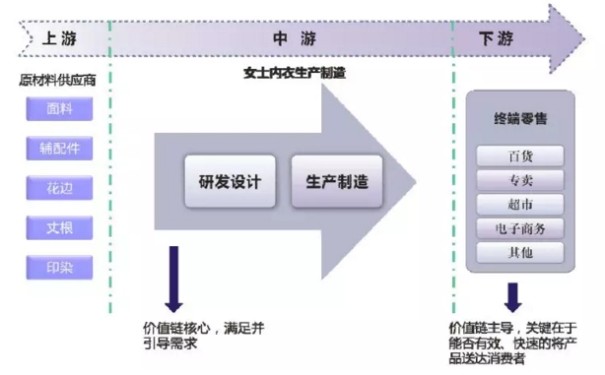

内衣的产品链是指从自然资源到最终产品的生产加工过程。相比普通服饰,内衣的原材料更多,工序更复杂,是一个在生产和销售过程中体现出劳动密集型的特征、由研发与销售能力主导的长产业链行业。

1.生产环节:

以往,大规模、批量化的生产方式下存在两种解决产能的方案。1.自建产能2.委托加工。内衣制造十分复杂,在加工制造环节也能出现像维珍妮这样的明星企业,多集中在珠三角和长三角,优秀的代工厂商有很强的话语权。

在过去,为撬动上游,很多品牌采取大批量下单的生产方式。但随着库存危机爆发,大批供应端厂商倒闭或向劳动力更廉价的东南亚地区转移;剩余的国内厂商在欧洲市场疲软和劳动力价格上升的双重压力下,开始重视与国内中高端新兴品牌的合作机会,小批量的生产方式也得到了支持。

对内衣行业来说,产业链的两端“研发与渠道”产生的附加值较高,但供应链端的改进为进一步精细化打好了“柔性产业链”的基础。

2.研发环节:

研发、设计是内衣行业产业价值链的驱动力所在,也是体现品牌价值的根本所在,研发能力决定了内衣企业创造价值的大小。

人体数据十分复杂。女性的胸型存在半球、圆盘、水滴等多种形态,内衣研发需要大量的数据和志愿者配合,对于新一轮的内衣竞争,必须建立数据化的系统持续对产品进行改进。

3.销售环节:

销售渠道一方面由于其创造的附加价值较高,另一方面也是受内衣本身属性影响,通过销售渠道将产品的理念和功能有效的传达给最终的消费者是内衣产品价值实现关键的一环。然而,作为内衣销售特别重要的渠道,国内的百货和shopping mall对于内衣的重视远远比不上欧美。

在国外,因为内衣是高频刚需的品类,销售额可观,利润高于其他服装品类,在商场会分到很好的位置。然而在国内,内衣品牌并不受商业地产重视,经常被挤在角落里,面积也很小。原因有二:

第一,经营模式差异。欧洲很多商场是采货制,相当于一个大的集合店,有自己的专业买手掌握第一手的流行时尚,货品比较精致并且多样化;而国内招商采取铺位出租模式,容易产生同质化趋向,产品与市场严重脱节,因此,内衣在国内被视为坪效差、没利润的品类。

第二,销售主导下,用户体验长期被忽视。内衣是天然适合场景化消费的品类,试穿和选款过程能够有效提高客人在店内停留时间。然而销售人员缺乏专业培训、推销大于服务,都是线下消费场景的短板,在服务营销方面还有很大的提升潜力。

其实,内衣行业以下特征决定了内衣仍然是一门非常好的生意。

1.)产品具有非周期性的刚需特征,市场潜力大,且毛利率高于服饰平均水平。

2.)从国外市场的经验来看,每一消费市场的头部企业都是其本土内衣品牌 。

3.)对于现在的中国,产业集中度程度还远远低于成熟市场。

等待着如今内衣行业困局的,是新一轮的产业升级机会:

1.中高端内衣成为内衣市场新的增长点。中国经济的快速发展、居民收入的快速增长带动了中高端内衣的消费需求,消费者对内衣的需求从款式、面料、工艺质量等基本功能需求逐渐上升到对归属和情感价值的高层次需求,越来越重视内衣的人文关怀和品牌价值,关注消费过程的体验,中高档内衣的比例越来越大。

除一些国际高端内衣品牌,一些高档的服装品牌也拓展了内衣产品线,进行品牌延伸,共同带动市场教育。

2.内衣品类内部涌现新机会,多样化概念受市场追捧。在“内衣外穿”风潮下,内衣下的细分品类无论是家居内衣、睡衣还是泳衣,都由于其可外穿性涌现了新的市场机会。而无钢圈内衣、无模杯内衣等“小众”细分品类,也成为受消费者追捧的新概念,在行业内份额不断提升。

3.线下消费仍是主流,体验营销打造消费场景成为趋势。在品牌老化严重的内衣市场,服务人员普遍年龄偏高,理念无法实时更新,在过去推销为主的内衣销售中,消费者其实缺乏科学、系统的选购指导。

如今,包括维秘在内,很多商场线的中高端品牌都在尝试引进标准化的服务流程(比如量体)。比起单纯的内衣,消费者更需要内衣品牌的是一套健康服务方案。内衣的私密性质,决定了品牌通过体验营销能够有效获得消费者忠诚度。

4.柔性供应链提供精细化研发生产解决方案。如今,新兴品牌和国际品牌成为消费者教育的重要力量,在库存压力下产生的粗放工业化尺码体系已无法满足亚洲女性的要求。如今这一轮供应链升级机会,为企业精进研发、精细化生产提供了解决方案。从海外市场观察,柔性供应链也必将成为未来的生产趋势。

5.大型内衣集团存在品牌整合空间。与成熟市场相比,中国的内衣行业品牌集中度并不高,根据2014年Euromonitor的统计数据,中国市场上市场份额前十的内衣品牌只占到12.1%,缺少垄断品牌。大型集团在面对分散的市场时,纷纷选择推出不同的品牌线解决品牌老化的问题。

近几年,随着产业新一轮淘汰升级,行业集中程度正在提高,针对性的细分策略能够更好地凸显品牌竞争力。

6.新兴品牌存在大量机会。近两年,国际和国内呈现出共同的趋势:小众品牌快速崛起,很多品牌成立时间低于10年。因为互联网环境下成长的年轻消费者,不再对大品牌有高品牌忠诚度,而更愿意通过尝试新品牌来表达个性。年轻市场,是新兴品牌与老牌内衣角逐的核心战场。